Perspectivas de tasas de interés

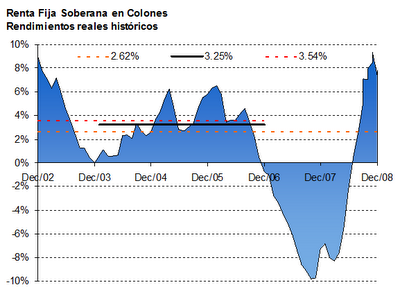

Actualmente el

mercado de renta fija soberana en colones exhibe rendimientos que varían de 8 a

10% entre 1 y 2 años plazo, considerando las expectativas de inflación actuales

-que se encuentran entre 6% y 7%- y los rendimientos reales que el mercado

costarricense ha mostrado históricamente en colones -los cuales se han

mantenido en promedio entre 2,65% y 3,55%, se podría llegar a la conclusión de

que en este momento la renta fija soberana en colones se encuentra “alineada”.

¿Qué se puede

esperar para el futuro cercano? Para esperar ganancias de capital aquí tendría

que presentarse una disminución adicional en los niveles de inflación, lo cual

provocaría un ajuste a la baja en las expectativas de inflación, hay que tener

claro que este sería el orden cronológico, ya que los niveles de inflación

actuales son bastante bajos -en términos históricos-, por lo que cualquier

ajuste hacia expectativas de inflación más bajas deberá venir desde los hechos,

no promesas o intensiones.

Acá es

importante resaltar que al introducir los supuestos del Programa Macroeconómico (recién publicado a mediados de la semana

pasada) en la estimación del modelo de

CAGAN para Costa Rica, estos arrojan que la inflación esperada para nuestra

economía sería de alrededor del 7.6%, cifra que es incongruente con la meta de

5%±1% establecida por el Banco Central en ese mismo documento.

En esto el

mercado ha aprendido bastante bien, basta con observar los rendimientos reales

negativos experimentados durante el 2007 y la primera mitad del 2008, donde el

mercado le creyó al banco central una inflación más baja a la que a la postre

se experimentó. Un Banco Central siempre está tentado a engañar a los agentes económicos,

rezan ciertas lecciones de política monetaria.

Sin embargo,

en este camino se presentarán periodos de liquidez e iliquidez propios del

mercado tico, los cuales deberían ser aprovechados para vender y comprar,

respectivamente, y mejorar así la rentabilidad de las carteras administradas.

En dólares la

situación versa prácticamente en la capacidad que tenga la reserva federal de

controlar la liquidez que ha inyectado durante los últimos 2 años (el dinero de

alta potencia se triplicó), pero aún no ha llegado a la economía por una caída

en el multiplicador monetario (los bancos y la gente la mantiene en cash). Es

por esta razón que la capacidad de recoger esa liquidez antes de que vaya a

presionar los precios es la que ahora está en tela de juicio.

Acá, la pregunta

más trascendental es la siguiente: si ese aumento en la preferencia por cash

por parte de los bancos comerciales (caída en el multiplicador monetario)

parece tener cierto grado de coordinación con la inyección de liquidez realizada

por la Reserva Federal, ¿no sería de esperar la misma coordinación entre la FED

y los Bancos Comerciales una vez que estos estén nuevamente dispuestos a

prestar, o sea, que el multiplicador monetario vuelve a sus niveles normales?

En fin, los

spreads en dólares se encuentran cerca de los niveles históricos para cada

perfil de riesgo, incluso en algunos casos estos son menores a los registrados

antes de la Gran Recesión. Esto hace que la renta fija

en dólares se mantenga en un rango de negociación bastante marcado, pero con

presión en el mediano plazo hacia tasas más altas, por los temores

inflacionarios, así la estrategia en este tipo de instrumentos sería vender los

aumentos de precio, y no necesariamente comprar las caídas, hay mucha

incertidumbre en “ponerle piso” al precio de la renta fija.

Comentarios

Publicar un comentario